Η ελληνική οικονομία συνεχίζει να υπεραποδίδει, αλλά η κύρια πρόκληση είναι η διατήρηση της ανάπτυξης μακροπρόθεσμα, σύμφωνα με νέα ανάλυση της Bank of America. Το υψηλό έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών της Ελλάδας παραμένει ευάλωτο, ενώ παρατηρήθηκε και ανεπαρκής πιστωτική ανάκαμψη. Όλα αυτά υποδηλώνουν την ανάγκη να συνεχιστούν οι συνεχιζόμενες διαρθρωτικές μεταρρυθμίσεις, αναφέρει η Bank of America.

Κομισιόν για Ελλάδα: Ανάπτυξη 2,1% και πληθωρισμός 3% το 2024 – Πόσο θα μειωθεί το χρέος έως το 2026

Εποικοδομητική η στάση για το ελληνικό αφήγημα

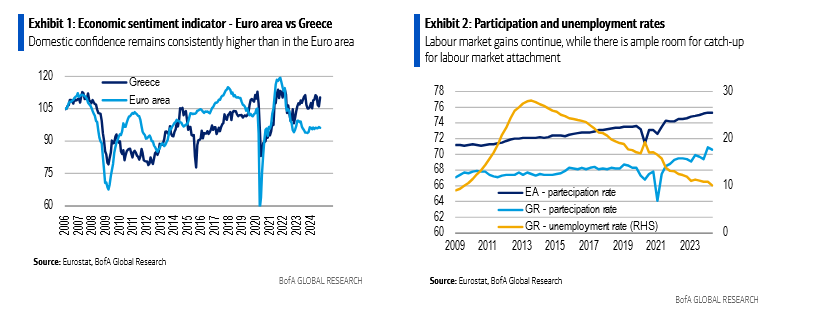

Η BofA εκτιμά ότι η ελληνική οικονομία θα συνεχίσει να έχει από τους ταχύτερους ρυθμούς ανάπτυξης στην ευρωζώνη το 2025/26. Η ιδιωτική κατανάλωση και το capex είναι πιθανό να παραμείνουν κύριοι καταλύτες σε αυτό.

Στα αρνητικά είναι οι καθυστερήσεις στην εφαρμογή μεταρρυθμίσεων που ενισχύουν την ανάπτυξη, ιδίως λόγω των πιστωτικών περιορισμών και των ελλείψεων εργατικού δυναμικού.

Ειδικότερα, σύμφωνα με την BofA, οι συνεχιζόμενες βασικές διαρθρωτικές μεταρρυθμίσεις αποφέρουν απτά αποτελέσματα. Η καταπολέμηση της φοροδιαφυγής, ιδιαίτερα στην αυτοαπασχόληση, αποδίδει καρπούς, εξηγώντας μέρος της πρόσφατης υπεραπόδοσης των εσόδων παρά τους χαμηλότερους φορολογικούς συντελεστές.

Η κυβέρνηση έχει εξορθολογίσει τα κρατικά έσοδα και βελτίωσε τη στόχευση. Και η ψηφιοποίηση της γραφειοκρατίας μείωσε σημαντικά το κόστος συναλλαγών σε ορισμένους τομείς.

Εν τω μεταξύ, η πράσινη μετάβαση προχωρά καλά, με την Ελλάδα να βρίσκεται πλέον στη 2η θέση παγκοσμίως στο μερίδιο της ηλεκτρικής ενέργειας από ανανεώσιμες πηγές.

Ο ανταγωνισμός στην εκπαίδευση έχει αυξηθεί με την αναγνώριση των ιδιωτικών πανεπιστημίων που συνδέονται με ξένα πανεπιστήμια.

Για τη στήριξη των επενδύσεων, η κυβέρνηση προωθεί προγράμματα ΣΔΙΤ (συμπράξεις δημόσιου-ιδιωτικού τομέα).

Η συγκρότηση του κατώτατου μισθού βρίσκεται σε διαδικασία μεταρρύθμισης και θα καθοριστεί από μια φόρμουλα που θα βασίζεται στις τάσεις του κόστους ζωής και της παραγωγικότητας, ώστε να αποφευχθούν οι πολιτικές παρεμβάσεις στο μέλλον.

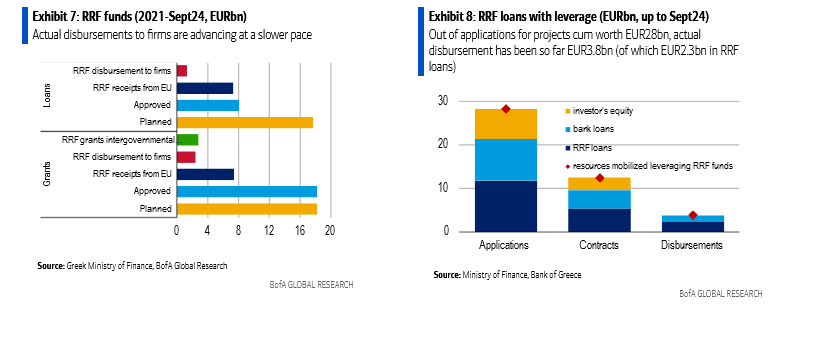

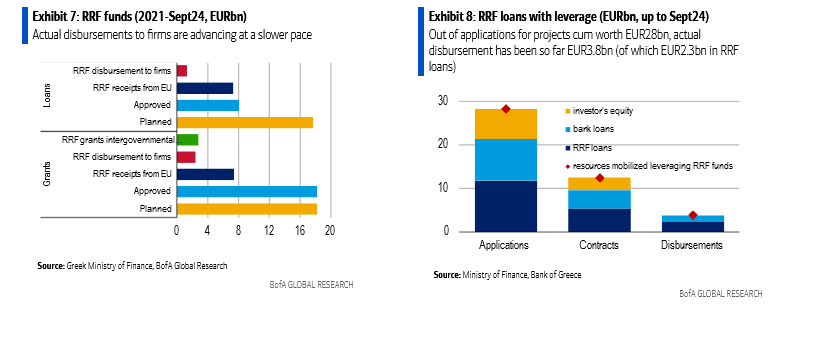

Η Ελλάδα θα έχει επιτέλους κτηματολόγιο, ενώ και η απορρόφηση κεφαλαίων RRF (Recovery and Resilience Facility) ήταν μία από τις υψηλότερες στην ΕΕ.

Η πρόκληση της βιώσιμης ανάπτυξης

Η πρόσφατη υπεραπόδοση έχει οδηγήσει σε ανησυχίες για «υπερθέρμανση» της οικονομίας. Το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών παραμένει υψηλό, στο 6,3% περίπου του ΑΕΠ.

Ο πληθωρισμός στην Ελλάδα στο 3,1% είναι πολύ πάνω από τον μέσο όρο της Ευρωζώνης 1,7% – 3,6% έναντι 2,7% αντίστοιχα για τον πυρήνα του πληθωρισμού.

Την ίδια ώρα, έχουν εμφανιστεί ελλείψεις στην αγορά εργασίας, με τη συμμετοχή στο εργατικό δυναμικό να παραμένει μία από τις χαμηλότερες στην ΕΕ.

Οι τιμές των ακινήτων αυξάνονται, αλλά τα στεγαστικά δάνεια παραμένουν χαμηλά και οι τιμές των ακινήτων μόλις τώρα έφτασαν στα προ της ελληνικής κρίσης ονομαστικά επίπεδα.

Το υψηλό έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών είναι πράγματι ανησυχητικό. Θα μπορούσε να υποδηλώνει ότι η μακροπρόθεσμη δυνητική ανάπτυξη είναι κάτω από τα τρέχοντα επίπεδα ανάπτυξης. Ωστόσο, το έλλειμμα οφείλεται κυρίως σε επενδύσεις, συμπεριλαμβανομένων εκείνων που χρηματοδοτούνται από το RRF.

Εάν τέτοιες επενδύσεις αποδειχθούν παραγωγικές, θα μπορούσαν να αυξήσουν το εξαγωγικό δυναμικό της οικονομίας, διατηρώντας τη μακροπρόθεσμη ανάπτυξη σε υψηλά επίπεδα, ενώ το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών σταδιακά μειώνεται.

Σε αυτό το πλαίσιο, το επενδυτικό μερίδιο της Ελλάδας παραμένει κάτω από τον μέσο όρο της ΕΕ και έχει περιθώρια αύξησης. Μέρος αυτού έχει να κάνει με την ακόμα πολύ χαμηλή πιστωτική ανάπτυξη.

Παρά το γεγονός ότι ο ελληνικός τραπεζικός τομέας έχει επιστρέψει στην κανονικότητα εδώ και αρκετό καιρό, χαρακτηρίζεται μέχρι στιγμής ανεπαρκής η πιστωτική ανάκαμψη.

Οι κίνδυνοι για τις προοπτικές

Η συνολική θετική άποψη της BofA για την Ελλάδα υποστηρίζονται από μια ισορροπία κινδύνων που, για τους αναλυτές της, φαίνεται να υποχωρεί. Ορισμένοι από τους κινδύνους, είναι οι καθυστερήσεις στην υλοποίηση του Ταμείου Ανάκαμψης/ατελής απορρόφηση κεφαλαίων και ο κίνδυνος ανάκτησης με περιορισμούς πιστώσεων.

Επιπλέον, επισημαίνει τον κίνδυνο βραδύτερου αποπληθωρισμού από ό,τι στην υπόλοιπη ευρωζώνη. Ο ελληνικός πληθωρισμός εξακολουθεί να τρέχει πάνω από το 2% και είναι πιο επίμονος, γεγονός που θα μπορούσε πράγματι να εμποδίσει την ανάκαμψη του πραγματικού εισοδήματος.

Επίσης, η βελτίωση της παραγωγικότητας μέσω διαρθρωτικών μεταρρυθμίσεων και η αποτελεσματικότερη κατανομή των πόρων (κεφαλαίου και εργασίας, για την αναβάθμιση της παραγωγικής ικανότητας), η ενίσχυση της ανταγωνιστικότητας και η στροφή προς ένα πιο ανθεκτικό μοντέλο ανάπτυξης παραμένουν βασικές εκκρεμείς προκλήσεις.

Μεσοπρόθεσμα, αυτά θα οδηγήσουν σε προσαρμογή του ισοζυγίου τρεχουσών συναλλαγών και θα πρέπει να αντιμετωπίσουν τις διαρθρωτικές ανισορροπίες που προκύπτουν από τις χαμηλές αποταμιεύσεις των νοικοκυριών και τα ακόμη χαμηλά επίπεδα επενδύσεων. Ωστόσο, βραχυπρόθεσμα, αυτές οι διαρθρωτικές προκλήσεις που δεν αντιμετωπίστηκαν αφήνουν την οικονομία εκτεθειμένη σε εξωτερικούς κινδύνους, αναφέρει η BofA.

Παραμένει η ζήτηση για τα ελληνικά ομόλογα, χαμηλή η προσφορά

Επίσης, η BofA διατηρεί θετικές τις προοπτικές για τα ελληνικά κρατικά ομόλογα, με το spread των 10ετών να μην ξεπερνά τις 70 μονάδες βάσης έναντι της Γερμανίας σε ένα αμετάβλητο περιβάλλον κινδύνου. Οι κύριοι κίνδυνοι παραμένουν εξωτερικοί, δηλαδή οι γεωπολιτικοί και οι γενικές περιστροφές της αγοράς στο κλίμα κινδύνου.

Εάν η τρέχουσα τάση συνεχιστεί, η Ελλάδα θα είναι σε καλό δρόμο για περαιτέρω αναβαθμίσεις αξιολόγησης, ενώ δεν αποκλείεται να ξεπεράσει αυτή της Ιταλίας. Αν και η BofA ξεκαθαρίζει ότι δεν πιστεύει ότι τα ελληνικά ομόλογα θα πρέπει ή θα διαπραγματεύονται όπως τα πορτογαλικά, η θετική αφήγηση σχετικά με τη βραχυπρόθεσμη τεχνική θα πρέπει να συνεπάγεται ότι οι ελληνικοί τίτλοι θα διαπραγματεύονται υψηλότερα από ό,τι υποδηλώνει η πιστοληπτική τους αξιολόγηση.

Η εικόνα της προσφοράς είναι πολύ ευνοϊκή

Το υψηλό πρωτογενές δημοσιονομικό πλεόνασμα μαζί με τα υψηλά ταμειακά αποθέματα σημαίνει ότι το ελληνικό δημόσιο μπορεί να είναι ευκαιριακό όσον αφορά την έκδοση ελληνικών ομολόγων. Ο στόχος για το επόμενο έτος ενδέχεται να είναι πιο κοντά στο όριο των 8 δισ. ευρώ, αντί των 10 δισ. ευρώ.

Η αύξηση της προσφοράς για την Ελλάδα είναι πιθανότατα ωφέλιμη. Η προκύπτουσα αύξηση της ρευστότητας της αγοράς πιθανότατα υπερτερεί της αρνητικής. Επομένως η εικόνα, και πάλι, παραμένει υποστηρικτική.

Η παρουσία μιας πιο ολοκληρωμένης καμπύλης αποδόσεων μπορεί επίσης να καλύψει τη ζήτηση από διαφορετικούς τύπους επενδυτών από τις τράπεζες και το γρήγορο χρήμα, που πιθανότατα χρειάζεται η αγορά ελληνικών ομολόγων.

Επιπλέον, εάν το επίπεδο των επιτοκίων του ευρώ πέσει κάτω από το ουδέτερο επιτόκιο (μεταξύ 1-2%), όπως υποτίθεται από έναν αυξανόμενο αριθμό αξιωματούχων της ΕΚΤ που το υποστηρίζουν, η αυξημένη οριακή ζήτηση από το επιχείρημα «reach for yield» πιθανότατα ισχύει και για τα ελληνικά ομόλογα. Ωστόσο, σε αντίθεση με την περίπτωση της Ιταλίας, μια τέτοια ζήτηση μπορεί να επηρεάσει περισσότερο τους κρατικούς τίτλους, δεδομένου του μικρού μεγέθους της αγοράς (και των μεσοπρόθεσμων θεμελιωδών προοπτικών).

Κίνδυνοι κυρίως εξωτερικοί

Συνολικά, οι κίνδυνοι για τα ελληνικά ομόλγοα είναι πιο πιθανό να προέρχονται από το εξωτερικό παρά από την Ελλάδα. Αυτό σημαίνει ότι πιθανές short θέσεις στα ελληνικά ομόλογα πιθανότατα θα βασίζονται στο γενικό αίσθημα κινδύνου που μετατοπίζεται από τα επί του παρόντος πολύ υψηλά επίπεδα ή από τις πιθανές διαρροές από γεωπολιτικούς κινδύνους που επεκτείνονται από τη Μέση Ανατολή.

Ενώ ο δεύτερος είναι ένας κίνδυνος που είναι πολύ δύσκολο να προβλεφθεί, ο πρώτος μπορεί να έχει μικρότερη σημασία για τα ελληνικά ομόλογα από ό,τι στο παρελθόν. Στην πραγματικότητα, στη βάση της υψηλής συχνότητας, τα ελληνικά είναι λιγότερο ευαίσθητα στους μεταβαλλόμενους παγκόσμιους παράγοντες κινδύνου από ό,τι, για παράδειγμα, τα ιταλικά.

Οι συστάσεις σε μετοχές

Ελληνικές τράπεζες: Όλο και πιο ελκυστικές

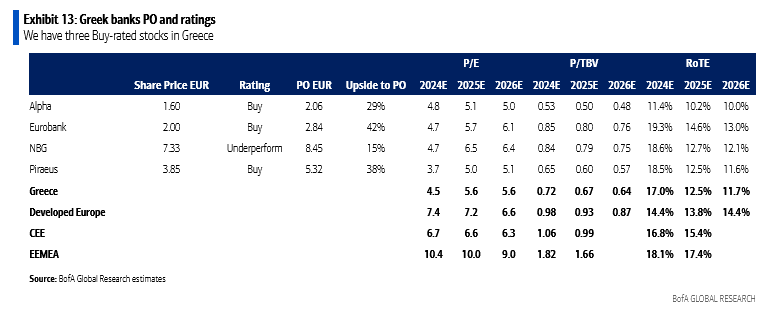

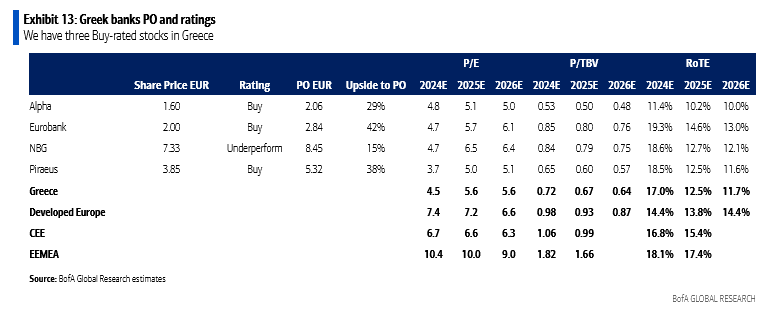

Η BofA υπενθυμίζει ότι διατηρεί θετικές τις προοπτικές για τον ελληνικό τραπεζικό τομέα με τρεις από τις τέσσερις ελληνικές τράπεζες που καλύπτουμε με αξιολόγηση Buy (Eurobank, Πειραιώς, Alpha). Αν και η πίεση του EPS που προκαλείται από το NII πρόκειται να έρθει ακόμα με υψηλή ευαισθησία επιτοκίων, επισημαίνουμε: 1) φθηνές αποτιμήσεις, 2) ισχυρή αύξηση δανείων έναντι σίγασης στην Ευρώπη, 3) βελτίωση των προβλημάτων παλαιού τύπου, 4) αύξηση των πληρωμών διανομής και 5) δυνατότητα αντιστάθμισης μέρος της πίεσης NII μέσω της αύξησης των τελών.

Υψηλής ποιότητας έκθεση στον ελληνικό κλάδο κατανάλωσης

Ο Έλληνας καταναλωτής παραμένει ευαίσθητος στις τιμές παρά την κάπως καλύτερη αγοραστική δύναμη. Η Jumbo βρίσκεται σε καλή θέση για να επωφεληθεί από αυτό χάρη στο μοναδικό της μοντέλο που προσανατολίζεται στην αξία, αναφέρει η BofA.

Η μη απαιτητική αποτίμηση της μετοχής και οι αποδόσεις των μετόχων υποστηρίζουν την αξιολόγηση για Αγορά, προσθέτει.

ΔΑΑ: Καλή κυκλοφορία αλλά περιορισμένη από κανονισμούς

Η προοπτική της κυκλοφορίας στον ΔΑΑ (Διεθνής Αερολιμένας Αθηνών) παραμένει υγιής. Μάλιστα, η BofA προβλέπει όγκους υψηλότερους κατά 6% το 2025, με τα δεδομένα χωρητικότητας αεροπορικών θέσεων να υποδεικνύουν ρυθμό ανάπτυξης 12,5% το 1ο τρίμηνο του 2025.

Ωστόσο, το ρυθμιστικό ανώτατο όριο για τις επιστροφές στο τμήμα Air εξουδετερώνει σε μεγάλο βαθμό τις ισχυρές επιχειρησιακές επιδόσεις, με την BofA να προβλέπει μείωση των τιμολογίων το 2025. Δίνει σύσταση στη μετοχή Neutral, με τιμή στόχο τα 9 ευρώ.

Πηγή: ot.gr